以下のような方には大変残念なお知らせです。

- 株を勉強してるのにぜんぜん勝てないから嫌になってきた。

- 勉強しても上がる株が見つけられない…。

- 何を勉強すれば株で勝てるようになるんだろう?

ずばり、株の勉強をしても、ほとんどの人は儲かるようにはなりません。

それも、「勉強ばっかりしても、実践しなきゃ儲からないよ」という「まず行動」論者がとなえるような意味合いではなく、株で儲けること自体が「至難のわざ」なのです。

実際、日本に1,300万人以上いる個人投資家のうち、8割は通算の取引成績がマイナスと言われています。

皆、身銭を切り、勉強し、真剣に資産運用に取り組んでいるはずなのに、ほとんどの人が損失をかかえて終わるのです。

あなたも、「株の勉強をしてお金持ちになりたい」と考えている一人だったかもしれません。

ただ、残念ながら「株の勉強」は、8割の個人投資家と同様、無意味な結果に終わるでしょう。

長く時間をかけて努力したとしても、いくつのも前提が間違っているからです。

この記事では、株の勉強が無意味な結果に終わる理由を書いていきます。

そしてもちろん、ただ「株の勉強は意味がないのでやめましょう」と言うだけでは終わらせません。

私が自信をもって推薦する株式市場で損することなく利益を上げられる3つの方法についても紹介します。

- 株の勉強に意味がない5つの理由

- 勉強をしなくても、ちゃんと利益を上げられる3つの資産運用方法

この記事を読んで、「株の勉強」の呪縛から解放され、貴重なお金と時間を失うことなく、有意義な人生を送る人が増えることを祈ります。

「株の勉強」を意味がないものにする間違った5つの前提

「株の勉強」の意味がない理由を見ていく前に、まず「株の勉強」で意味しているところを考えてみましょう。

「株の勉強」と言っているときに、たいていの人が考えているのは、以下のようなことです。

日本株で儲けられるようになるために、勉強する。

ここには、以下の5つの要素が含まれています。

- 日本に投資

- 個別株で勝負

- 勉強のハードルの見落とし

- 勉強による結果の不確かさ

- 目的と手段の食い違い

「儲けたい」の目的からすると、みずから困難な道を行こうとしていると言わざるを得ません。

その結果、「株で勉強」はたいてい目的を達成せずに、むしろ逆の結果で終わるのです。

それぞれ具体的に見ていきます。

「株の勉強」を意味なくする間違った前提①:投資先は日本

まずひとつめの間違った前提は、投資先に日本を選んでいることです。

自分が住む国で、なじみ深いからでしょう。

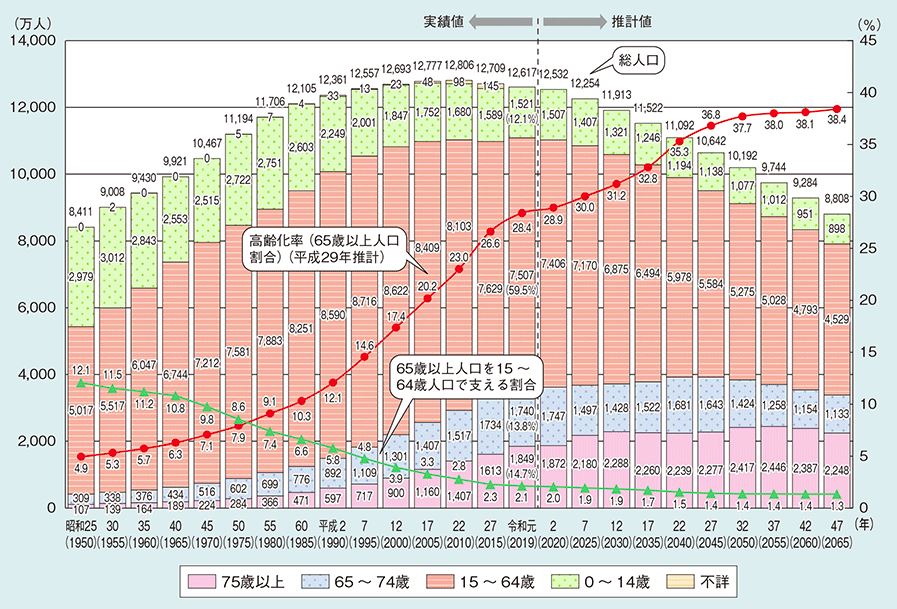

しかし、「人口減少」、「高齢化」といった課題を抱える日本は、投資の対象としてはけっして「良い」とは言えません。

成長性という意味で、日本よりも優れた国はたくさんあります。

投資先にあえて日本を選択することは、ゆっくり進むエスカレーターに乗って、早く上に行こうとしているようなものです。

「株の勉強」を意味なくする間違った前提②:個別株で勝負

あなたは、4,000社の中から「必ず株価が上がる1社」を選び出すことができるでしょうか?

結局のところ、日本の個別株投資で多くの方が狙っているのは上記のようなことなのです。

日本の株式市場に上場している企業は、3,900社近くもあります。

このなかから、これから株価が上がる会社を見つけ出す自信はおありでしょうか?

たしかに、1社だけを選んで、確実に上がる銘柄とするのは難しいかもしれません。

では、10社では?

日本株厳選10社の市場カバー率と必要資金。その勝算は?

10社に枠を増やしても、市場全体に占める割合は0.3%以下です。

この0.3%以下の中に、何社値上がりする会社を選び出す自信があるでしょうか?

また、10社の株式を保有するには、それなりの資金量も必要となります。

たとえば、日経平均採用銘柄の平均取得価格は、1銘柄36万円以上です。(2021年1月29日現在)

このなかから10社の株式を取得するためには、平均360万円以上かかることになります。

360万円を使って、選びに選んだ10銘柄に投資しても、全体でいくらプラスになるかなぁ…心配…

もちろん、上場する企業の中には、1万円以下で買うことができる株もあります。

ただし、銘柄選択において、少ない資金では大きく制限を受けることになるでしょう。

こうした難しさを持つのが、個別株式投資の世界です。

「株の勉強」を意味なくする間違った前提③:勉強のハードルの見落とし

株の売買でコンスタントに利益が出るようになるまでに、どれだけ時間がかかるかについては諸説あります。

1万時間とも、10年とも言われますが、たまたま市場全体の上昇トレンドに乗った一過性の勝ちではないことを確認する意味でも、少なくとも年単位にはなるかと思います。

株にかかわる領域は、株式の仕組みや取引方法、といった基本的なものを除いても、下記のように多数のものがあります。

- 経済(ミクロ、マクロ)

- 企業の読み方(ファンダメンタル)

- チャートの読み方(テクニカル)

- 投資手法(長期、スイング、短期など)

- 投資家心理 など

このほかにも、日々の情報収集や銘柄選定、業界研究にも時間を割かなければなりません。

もしあなたに本業があるとしたら、他の時間を犠牲にして、こうした時間を長期間にわたり、確保し続けることができるでしょうか?

「株の勉強」を意味なくする間違った前提④:勉強による結果の不確かさ

こうした勉強を行ったとしても、必ずしも勝てるとは限りません。

そして、「いま」だけではなく、ずっと勝ち続けることができるかはもっと不確かです。

株式投資で投資成績がマイナスの個人投資家は8割と言いましたが、残りの2割の人がどれくらいの利益を得られているかわかりません。

そしてその利益が、不断の努力をし、投入した勉強時間に見合うものだったかも…。

「株の勉強」を意味なくする間違った前提⑤:目的と手段の食い違い

そして「株を勉強」には、株で儲けるには勉強が必須という前提があります。

この前提に立つと、「儲からないのは勉強が足りないから」と、ますます「株の勉強」に貴重な時間を投入してしまいそうです。

しかし、ここまで書いてきたように、勉強したからといって個別株投資で勝てるようになるとは限りません。

それに、お金儲けが目的なら、別に勉強は必須ではないのですよ?

むしろ、勉強を必要としない方法のほうが、高い利益を上げる可能性が高いのです。

次の章では、勉強しないでもお金を増やす3つの投資方法を紹介していきます。

いよいよ「株の勉強は意味ない」ことがおわかりになってくるかと思います。

そして、すでにさんざん個別株で失敗してきたあなたにも朗報です。

その売るに売れない塩漬け株、利益の源泉に変えてみせましょう。

いずれも詳しくは次のセクションで…。

その他の「株の勉強は意味ない」派:「まず行動」論は超危険

「株の勉強は意味がない」派のうち、「株は実際に投資してみないとわからない」という「まず行動」論を繰り広げるサイトが多数ありますが、これを鵜呑みにすると非常に危険です。「勉強しても実際に投資しなければお金は増えない」というのも「まず行動」論のもう一つの主張です。

しかし、とりあえず株に投資してみても、負けることはほとんど間違いありません。

損切りでお金を減らすか、切るに切れずに投資資金を塩漬けにしてしまうか…。

いずれにせよ、ハンデを負ったマイナスからの再スタートを余儀なくされてしまいます。

この記事が、そうした犠牲者を減らす一助になることを祈ります。

「株の勉強は意味ない」派の私がおすすめする3つ(+1)の投資方法

勉強しないでもお金を儲ける方法は、「株の勉強」の前提をひっくり返すことから始まります。

- 日本→海外

- 個別株→株価指数(インデックス)

まず、投資の対象を、より成長性が高い海外に移します。

そして、個別株をやめて、株価指数(インデックス)に変えます。

これから紹介する3つの方法は、いずれも海外の株価指数を使った投資です。

+1となるもうひとつは、日本の個人投資家の8割が苦しむ「塩漬け株」の救済方法です。

そして4つとも、最初に方法さえ理解してしまえば、あとは勉強しなくても十分な利益を上げられます。

日経平均株価のように、個別株の株価を総合し、指数化したものです。

世界中の株式市場にこうした指標があり、各国の市況をあらわすものとして使われています。

そして、株価指標に連動した銘柄は、個別株よりずっと安定した成績を投資家にもたらしてくれます。

「株の勉強は意味ない」派のおすすめ投資方法①:海外インデックスETF

海外の株価指数(インデックス)と連動するETF(上場投資信託)に投資する方法です。

日本で購入できる海外のインデックスETFには色々ありますが、私のおすすめはS&P500に連動するETFです。

このS&P500に連動するETFをひたすら購入し、長期保有します。

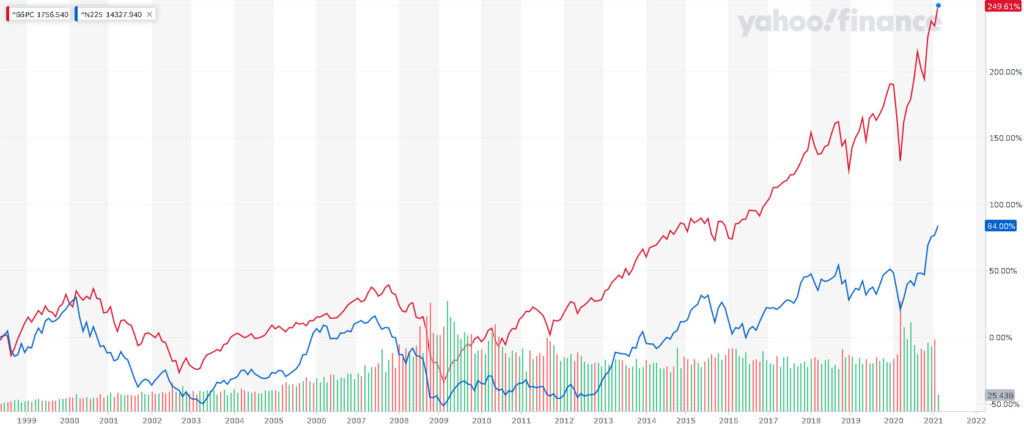

S&P500はアメリカを代表する500社からなる株価指数で、以下のチャートのように、1957年に指数が設定されて以来、長期にわたり上昇を続けています。

S&P500は日経平均の3倍近くも値上がりしている。

その長期的な上昇傾向から、投資の神様ウォーレン・バフェットも、彼の遺産の投資先としてS&P500をすすめているほどです。

そして、投資のプロである機関投資家ですら、このS&P500の成績を上回ることができるのは、2割ほどにしか過ぎません。

日本の個別株に投資している個人投資家では、さらに少ない割合となるでしょう。

実際に、2011年2月にS&P500に連動するETFを100万円買っていたとすると、2021年2月現在まで何もせずとも、約300万円になっています。

この間の年間利回りは11%を超える計算です。

このS&P500に連動するETFを買って、ただ寝かせておくだけで、日本のほとんどの個人投資家の成績を上回ることができるはずです。

「株の勉強は意味ない」派のおすすめ投資方法①+1:塩漬け株をも救うハイブリッド運用

S&P500に連動するETFは、どの証券会社でも購入できますが、おすすめは、マネーパートナーズです。

マネーパートナーズをおすすめする理由は、ETFや株式などを元手に、為替でさらに利益を上乗せすることができるためです。

この方法を使い、S&P500の積立とのハイブリッド運用で資産形成を加速するのももちろん有効ですが、ハイライトは塩漬け株の救済です。

細々とした配当しかなく、資産運用のお荷物でしかなかった塩漬け株が、突如として利益を生み出す「金の卵」に変身します。

そんな株界のシンデレラ・ストーリーの実現方法については、下記の記事をご覧ください。

S&P500の積立と組み合わせたハイブリッド運用についても詳しく書いています。

「株の勉強は意味ない」派のおすすめ投資方法②:CFD投資

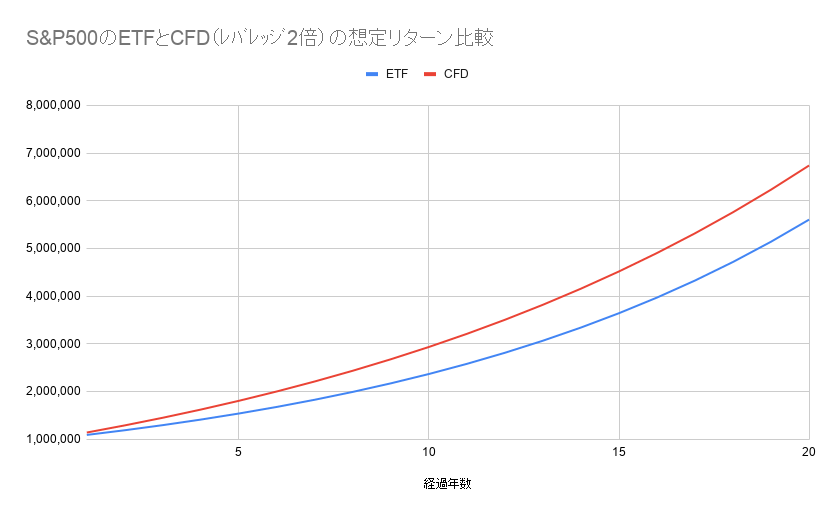

同様にS&P500に投資するものですが、今度はETFではなく、CFDを使います。

S&P500に連動するCFDを長期保有することで、ETFよりも高い収益が見込めます。

その秘密は、CFD(Contract for Difference、差金決済取引)という聞きなれない商品の特徴にあります。

CFDでは、ETFと比べると同じ資金量で、より多くの取引を行うことができます。

いわゆるレバレッジです。

「レバレッジ」と聞くと、リスクの高いイメージを持たれるかもしれません。

しかし、想定されるリスクを考慮し、適切な範囲内でのみレバレッジをかけるようにすれば、その分、投資の成果を上げることができます。

以下は、S&P500のETF(青線)とレバレッジ2倍のCFD(赤線)を100万円分購入し、20年間の長期保有を行った場合のシミュレーションです。

レバレッジの分、CFDの成績がETFをずっと上回ります。

そして、この2倍のレバレッジは、当面の株価の急落にも耐える想定で設定されたものです。

利回りを控えめに設定しているが、一貫してCFDがETFの成績を上回ることとなる。

CFDの投資方法やリスク管理について、詳しくはこちらの記事を参照ください。

「株の勉強は意味ない」派のおすすめ投資方法③:トライオートETF

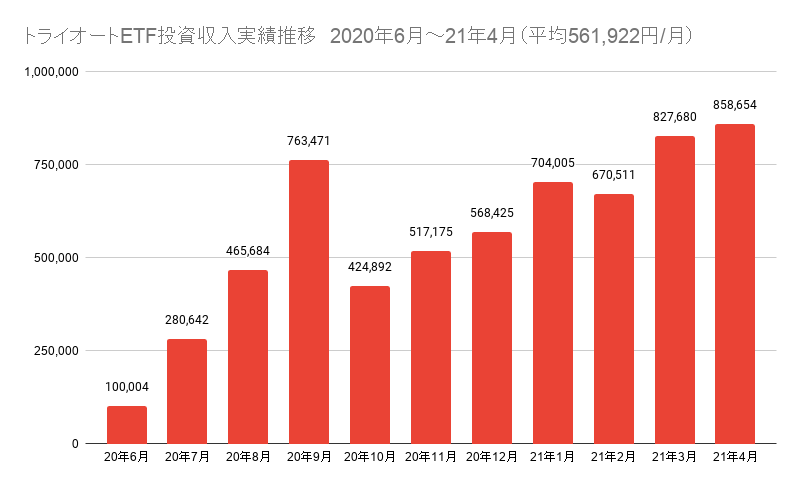

3つの投資のなかでは最も期待利回りが高く、本ブログ一番のおすすめです。

トライオートETFでは、指数の長期保有ではなく、売買によって資産を増やしていきます。

売買といっても、毎回自分で行う必要はなく、最初に設定を行ってしまえば、あとは自動で売買を繰り返してくれます。

「なんだか設定が難しそう」と感じられた方もいらっしゃるかと思いますが、簡単です。

基本的な記事は15分ほどで読み終えて、実際に取引を始められるようになるかと思います。

以下が、実際に私が2021年6月からトライオートETFをはじめてからの実績です。

2020年は相場の変動が大きかったこともあり、年間利回りで言えば40%以上となりました。

2021年はさらにペースを加速させています。

まとめ:「株の勉強」よりも意味あるお金と時間の使い方を

ここまで「株の勉強」をめぐる不毛さについて書いてきました。

おそらく、「お金を儲けるなら勉強して日本の個別株を」という固定概念を解消することができたはずです。

そしてご紹介した3+1の方法なら、「株の勉強」にあてられるはずだった多くの時間とお金を、より人生を充実させる方向に使うことができるでしょう。

そしてもちろん、どの運用も、多くの個人投資家のリターンをはるかに凌ぎます。

あなたも新しい資産運用で、時間とお金を手に入れてみませんか?

いずれも自信をもっておすすめできる運用方法ばかりです。

まずはそれぞれの記事を読んで、手応えをたしかめてみてください。

どの運用方法でも、「少額プラン」を紹介していますので、気になるものはお試しで、比較的気軽に運用をはじめられるようになっています。

それでは、良い投資ライフを!